高まる大学発ベンチャーへの期待~大学発ベンチャーに取り組むベンチャーキャピタル~

高まる大学発ベンチャーへの期待~大学発ベンチャーに取り組むベンチャーキャピタル~

はじめに

Society5.0等政府の成長戦略において、先端技術やイノベーションの重要性、必要性が強調されている。そのような中、知が集積する大学の研究成果を事業化する、いわゆる大学発ベンチャーへの期待も一層高まっている。本稿では、大学発ベンチャーの状況等に触れながら、大学発ベンチャーを発掘・育成する投資家の動向についてご紹介したい。

大学発ベンチャーの現状

まず、大学発ベンチャーの創立数の推移について見ていきたい。(図表1)

イノベーションの基盤整備を目指して2001年に策定された「大学発ベンチャー1000社計画(いわゆる平沼プラン)」や、創薬など医療関係のベンチャー企業に注目が集まる「バイオベンチャーブーム」もあって、2000年代初頭から大学発ベンチャーの設立は大きく増加した。2003年度末には目標の1,000社に到達したとされている。

設立数は2004年から2005年にかけてピークを迎えるも、その後2006年のライブドアショックや2008年のリーマンショックを経て、大きく減少した。既存の大学発ベンチャーも、経済環境の悪化から、顧客候補となる大企業の予算縮小等を受けて、売上や共同開発の見込みが立たなくなるケースもあった。また、新規上場数も大きく落ち込み、投資先の事業停止・倒産も増えたことで、ベンチャーキャピタルの投資パフォーマンスも悪化、投資規模を縮小するベンチャーキャピタルも出た。事業の立ち上げや黒字化に時間がかかる研究開発型の大学発ベンチャーにとって、資金調達環境の悪化は死活問題だ。ブーム時に投資したバイオベンチャーで苦戦した事例も多く、「大学発ベンチャーは難しい」というイメージを持ったベンチャーキャピタリストも少なくない。ベンチャーキャピタリストは、投資成果が報酬や人事評価に大きく反映する。彼らにとって、リーマンショック以降増えてきたスマートフォンやSNS等に関連するネット系ベンチャー企業の方が、魅力的に映ったとしても無理はない。事業化までの期間や必要資金も少なく、大きく成長する市場だとの期待が持てたからだ。上記のような背景もあって、しばらく大学発ベンチャーの設立が伸び悩む時期が続いた。

そして近年、大学発ベンチャーの設立は戻り基調にある。アベノミクスで株価は上向き、新規上場数も大きく回復した。異次元緩和でベンチャー投資にも資金が流れ込み、大企業によるベンチャー投資も活発化した。IoT、ビッグデータ、AI等の技術革新もあって、イノベーションを求める機運が高まっている。改めて、大学発ベンチャーへの注目が集まっている状況だ。

大学発ベンチャーに期待される「先端性」、「革新性」

なぜ、大学発ベンチャーが求められているのか。それは、大学にある最先端で革新性の高い「知」を事業化し、世に広げていくことで、政府が掲げるSociety5.0のようなより良い社会の実現と、更なる経済成長に繋げていくことが期待されているからである。

政府の「未来投資戦略2017」(2017年6月9日)の中でも、目指すべき社会像の一つとして、「資本集約型経済から知識集約型経済に変化する中、知と人材の拠点である大学・ 国立研究開発法人を中核として、企業や投資家など産業界も巻き込み、社会全体で優れた研究開発やベンチャーが自発的・連続的に創出され、イノベーションの果実を次のイノベーションの種に投資していく好循環が実現」する社会が掲げられている。これが実現すれば、企業や投資家が「産学連携に積極的な大学との大型共同研究や、研究開発型ベンチャーへの投資を通じ、自前では難しい画期的な技術を素早く調達」することが可能になる。

また、IT等の技術革新のスピードが増し、顧客ニーズが多様化した昨今、企業にとって研究開発を自社内だけで行う自前主義では対応出来ないことも増えている。そこで、知が集積する大学や、その知を事業化した大学発ベンチャー等、外部と連携しながら対応していく「オープンイノベーション」が求められるようになってきた。

実際に、大学の知を社会に広げ、世界を舞台に活躍する大学発ベンチャーも現れている。有名なのは、創薬開発プラットフォームシステムを展開するペプチドリーム。東京大学の菅裕明教授の研究成果をベースにしたバイオベンチャーだ。日本の大手製薬企業だけではなく、名だたる海外の大手製薬会社と、創薬の共同研究開発を進めている。2013年に東証マザーズに上場、2015年には東証一部に市場変更、今や時価総額5,000億円を超える。大学の知が花開いた、大学発ベンチャーの成功例だ。

「オープンイノベーション」が必要とされる時代、ペプチドリームのように、先端性・革新性を有する大学発ベンチャーの登場が一層期待されている。

大学発ベンチャーに取り組むベンチャーキャピタルの挑戦

政府・各省庁も様々なベンチャー支援策を講じているが、ベンチャーキャピタル各社も大学発ベンチャーの発掘・投資に取り組んでいる。

2004年に設立された東京大学エッジキャピタルは、東京大学から「技術移転関連事業者」として承認されたベンチャーキャピタル。大学の研究成果や人材を活用したベンチャー企業を発掘・創出し、創業間もない段階から投資を実行、上述のペプチドリームへの投資実績等で知られている。

日本の業界最大手のベンチャーキャピタルであるジャフコも、産学連携投資グループという専属チームを組成し、大学発ベンチャーへの投資や事業育成を行っている。医療・介護向けロボットスーツを開発するサイバーダイン(2014年上場)等の投資実績を有している。

また、国立研究開発法人科学技術振興機構(JST)が行う大学発新産業創出プログラム「START」では、上記2社のほか、ニッセイ・キャピタルや経営共創基盤(IGPI)等、複数の投資家が「新規事業プロモーターユニット」に採択されており、大学発ベンチャーへの取り組みを進めている。

一般に、ITサービス・ネット系のベンチャー企業と比べると、大学発ベンチャーに代表される研究開発型ベンチャーは事業化が難しく時間もかかる。日本のベンチャー業界において、研究者の起業を後押しする個人のエンジェル投資家や、ベンチャーキャピタルの層は決して厚いとは言えなかった。それが、大学発ベンチャーを取り巻く環境における課題の1つであった。しかしながら、その層は少しずつ厚みを増している。

国立大学ベンチャーキャピタルの登場

更に、大学発ベンチャーを後押しする新しいプレイヤーが現れた。それが、国立大学ベンチャーキャピタルだ。

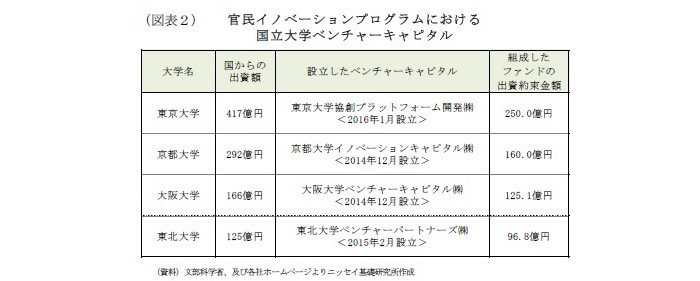

「日本経済再生に向けた緊急経済対策」(2013年1月11日閣議決定)において、2012年度の補正予算として東京大学、京都大学、大阪大学、東北大学の4つの国立大学に対して合計1,000億円が出資された。この出資を原資に、上記の大学はそれぞれベンチャーキャピタルを設立。各ベンチャーキャピタルは、母体の国立大学や民間金融機関からの出資を受けて第1号ファンド(投資事業有限責任組合)を組成し、投資活動を行っている。(図表2)

各社が組成した第1号ファンドの出資約束金額の合計は約630億円。ちなみに、最大手ジャフコの基幹ファンド「ジャフコSV5」の出資約束金額は750億円(1)。最大手のベンチャーキャピタルが1つ増えたようなインパクトだ。今後、第2号ファンドの設立がなされれば、一層そのインパクトは大きくなる。

また、各社のファンドの存続期間は10~15年、更に5年の延長が可能な設計となっている。事業化に長い時間のかかる開発型ベンチャーを支えるため、一般のファンドより長めの期間設定だ。東京大学協創プラットフォーム開発は、他のベンチャーキャピタルが組成したベンチャー投資ファンドへの投資が中心となっているが、各社とも投資対象は母体の国立大学発ベンチャーだ。そして、設立間もない段階での投資を主要なターゲットとしている。

ファンド設立から1年超が経過し、各社とも投資を進めつつある。大阪大学ベンチャーキャピタルのファンドでは、投資先のジェイテックコーポレーションが2018年2月末に東証マザーズに上場するという成功事例も出た。ジェイテックコーポレーションは、大阪大学と独立行政法人理化学研究所との共同研究を通じて、優れた集光性能を誇る大型の「放射光用ナノ集光ミラー」を開発。同社のミラーが納入された研究施設「SPring-8」(兵庫県)は、太陽の100億倍もの明るさに達する「放射光」という光を使って、物質の原子・分子レベルでの形や機能を調べることが可能で、新薬開発につながるたんぱく質の構造解析等、様々な研究・開発に利用されている(2)。新規上場時の初値は公募価格を大きく上回る好調な滑り出しであった。

成功実績も出始めた国立大学ベンチャーキャピタル。期待されるのは、「大学の知」と世の中をつなぐ架け橋としての役割だ。有望な技術や研究者を発掘し、起業や事業化を支援し、他の投資家や企業につないでいく重要な役割だ。資金力もあることから、安易に結果を期待してしまいがちであるが、彼らに期待された役割は難しい。設立間もない段階での研究開発型ベンチャーへの投資は、そもそも難易度が高い。経営者や技術の「目利き」をするだけではない。事業化されていないシーズを発掘したり、起業に向けてサポートしたり、事業計画や資金調達計画を一緒に考えたりと、「0から1を共に創る」という難しい役割が期待されている。投資後も、取締役として参画したり、協業先や顧客を紹介したりとサポートに注力する必要がある。とにかく手間と時間がかかるのだ。最大手のようにベンチャーキャピタリストが数十人いる体制であれば話は別かもしれないが、次から次に簡単に投資できるものではない。しかも、有望な経営者やシーズにおいては、実績ある民間ベンチャーキャピタルのような競合プレイヤーとの案件獲得競争も起こりうる。周囲の期待やプレッシャーを受けて投資のペースを無理に上げるために、目利きを甘くしたり、高値掴みしたりするわけにもいかない。期待も大きい中、難しい舵取りも必要な国立大学ベンチャーキャピタル、今後の動向に注目だ。

——————————–

(1)ジャフコ IR資料による

(2)文部科学省のWEBサイトによる http://www.mext.go.jp/a_menu/shinkou/ryoushi/detail/1316036.htm

おわりに

政府・各省庁の支援策に加えて、既存のベンチャーキャピタルの取り組みや、国立大学ベンチャーキャピタルの登場によって、大学発ベンチャーをめぐる環境は、着々と厚みを増しつつある。投資家間の競争が激しくなる面もあるだろうが、共同投資のように、それぞれの強みを活かした投資家間の協業に期待したい。この流れが、過去のベンチャーブームのように一時のブームで終わることなく、「大学の知」が次々と世につながれていくことを期待している。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

中村洋介(なかむら ようすけ)

ニッセイ基礎研究所 総合政策研究部 主任研究員・経済研究部兼任

【関連記事 ニッセイ基礎研究所より】

・ベンチャー企業の成長ステージ~早いステージや研究開発型ベンチャーならではの難しさ~

・ベンチャー投資をする上で、知っておきたいこと

・ものづくりコミュニティの場として発展するファブラボ(FabLab)

・オープンイノベーションのすすめ

・ソーシャル・ベンチャーの経営戦略

Source: 株式投資