米株は既に復調、日本株も仕切り直し? 金利上昇期に注目される安全資産とは 広木隆

米株は既に復調、日本株も仕切り直し? 金利上昇期に注目される安全資産とは 広木隆

毎月1回マネックス証券チーフ・ストラテジスト 広木隆氏に今後の株価動向などを直撃します。(動画公開日 2018/03/12)

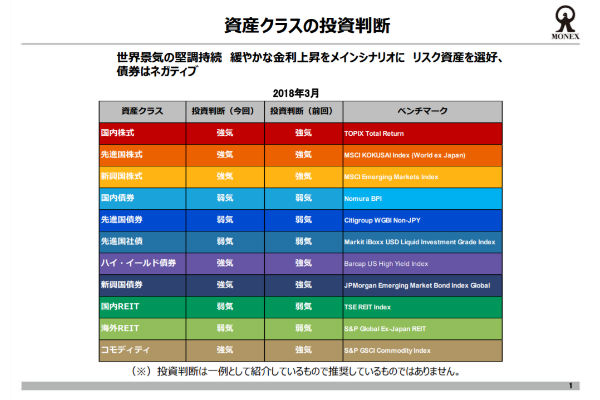

世界景気の堅調持続 緩やかな金利上昇をメインシナリオに リスク資産を選好、債券はネガティブ(2018年3月版)

皆さん、こんにちは3月の月刊マーケットの歩き方です。

早いものでもう3月、今年度も残りわずかとなってきましたけれども、世界の株式市場のほうは先月2月の上旬から大きく変調をきたして、年度末近くまで来たわけです。日本の株はかなり、日経平均にしろトピックスにしろ崩れてしまったわけですが、震源地のほうのアメリカはもうほとんどこの相場の変調は終わったと言っても過言ではないかと。

というのは今日この時点、3月12日ですけれども、先週ナスダック総合指数は再び史上最高値を更新しました。もう結局その2月に急落した分を全部埋め戻してさらに上にいったということですから。ナスダックといえばAppleであるとかAmazonであるとか、そういう新興企業が上場していることで知られる取引所ですけれども、そこの指数が最高値ということは、今のアメリカを代表する、アメリカ経済をけん引する企業の株がみんな最高値といういうことです。

それから今回の急落で注目を集めたボラティリティですけれども、このボラティリティインデックス、いわゆる恐怖指数、VIX指数というものも、今回急落する前の水準14ポイント台に戻って、これで相場も安定・安静を取り戻した。そう市場参加者、投資家が見ている表れということで、VIXも急落前の水準に戻り、ナスダックも市場最高値を再び更新すると、こういった状況にあるわけです。

今回あらためてこの相場の変調って、皆とってつけたような理由で解説していましたけれども、別にどうということはなく、相場にはよくある話で。アメリカ株にしたって結局1割くらい調整した。ダウが1000ドルも下げるとびっくりしますけれども、それは史上最多値に価格があるわけですから、そのぐらい値幅は出るわけで。率に直せばせいぜい数パーセントということだったわけです。そんな大騒ぎする話でもなかったんだろうと。これまでどんどんどん一本調子で上がってきたので、そのスピード調整をやっただけと。しかもそれもまた一ヵ月で取り戻してしまったと。

そう考えると、それに付き合って下がってきた日本の株価はいかにもちょっと理不尽で、この間、円高が進んだこととかですね、1月は実際、日本の景気も悪かったという話もあるんですけれども、ここからもう一回仕切り直してですね、そろそろ気候もよくなってくるので、相場のほうですね復調して行くんじゃないかと思います

なので今月のポイントですけれども資産クラスの配分、投資判断は変えていないです。結局、世界の景気については、先週末のアメリカの雇用統計に現れているように非常に良好であると。したがって、だからだから金利が上がるんですよという話ですね。

ただ一方でインフレがそんなに加速してくる兆候がですね見られません。前から言ってますが、アメリカの賃金上昇は2.9に高まったのは本当に特殊要因で、そのあと2.8下方修正されさらに直近でてきた2月の数字は2.6と。ある意味、読み通りだったわけですけれども、この程度の賃金上昇であればインフレ全体に与える影響も、そんなにインパクトの大きいものではないし、コアのインフレ率というのはCPI(Consumer Price Index、消費者物価指数)にしろPCE(Personal Consumption Expenditure、個人消費支出)にしろそんなに高まってませんから。

ただ4月以降、それこそイエレン議長がずっと言ってるように、携帯電話の料金引き下げの効果なんかが薄れてくるので、ちょっとずつ上がってくるんだろうと思います。急に上がるという感じではないので、アメリカの利上げペースというのも、今度のFOMCのドットチャート(政策金利の見通し)が見どころの一つですが、(利上げは)3回とか4回とかいわれてますが、決してそれを超えるものではないだろうと。いうことであれば、織り込み済みということです。

そうすると金利がじわりと上がってくるなかでは、債券というものにとっては、金利が上がれば債券価格は下がりますので、債券は選ばずに好景気拡大いうことの恩恵を受けるリスク資産、すなわち株式であるとかコモディティであるとか、そういったものを選好していくというのがポイントだろうと思います。

「金」(ゴールド)に注目が集まる理由

ここで一つですね、今日はある資産クラスに注目したいんでけど、それは「金」(きん、ゴールド)ですね。

金利が上がってくるとなると金にとっては当然、悪い状況なわけです。なにしろ金というのは金利を生みません。利息も何もつきませんので、金利が上がってくると、金はとっては逆風だと。

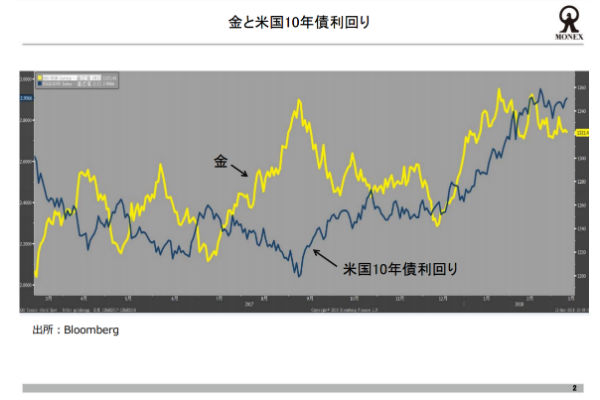

このチャート見ていただくと、左半分と言うか、過去1年の動きをとってるわけですけれども、きれいに逆相関で動いてるのがよく分かると思います。金利が下がる局面では金は上昇し、金利が上がってくると金が売られてくると。非常にきれいな逆相関。

ところが、あしもとは金利が上がってるのに金も上がってきて、さすがにちょっとここまで金利が上がってくると、金も乱高下してますけど、それでも売られてないんですよね。

ある意味、株みたいな動きになってるんです。というのは一つには今回の懸案、ビットコインの急落の問題もあったし、それから世界の株式市場の株安の問題もあった。そういった中で、一つのセイフヘイブンとして金が安全資産として、見直されていると。

つまり金利が上昇するということ債券を売られてるということで。代表的な安全資産である債券が、アメリカのトレジャリーが、売られるような状況で、他に持って行き場がないということもあって金にセイフヘイブン的な役割を求められていたんじゃないかと思います。

なのでもこういうケースもあるということなんですね。今後もアメリカの金利が上がっていく中で、徐々にインフレはすぐには高まらないけれどもという話はしましたが、ジリジリとインフレになっていくので、これは日本もそうですけれども、景気がこれだけ拡大して行って、インフレはジリジリとくるものなので、それにあわせて金利も上がってくるということです。

そうなってくると逆にインフレヘッジという意味でのコモディティが注目される部分があります。インフレというのはお金の購買力が減るということですから、お金じゃないもの、すなわちモノの価値が上がる。それがインフレーションです。そうなってくると金の価格は、意外に金利上昇期でもしっかりしていく可能性があるだろうと思います。

そういった意味では、コモディティ全般に強気という投資判断をしていますが、これからインフレがじわりと高まる中での金は、金利が上がってもそんなに下がらない、非常に安定した推移になるんではないかと。

以上で3月の月刊マーケットの歩き方を終わります。ぜひ皆さんの資産配分の参考にしていただければ幸いです。ではまた来月お目にかかりましょう。

(情報提供:マネックス証券)

本ページは情報提供を目的としたものであり、商品を勧誘するものではありません。

投資にかかる最終決定は、ご自身でご判断いただきますようお願いいたします。

Source: 株式投資