2期目の黒田日銀で想定される4つのシナリオ~次の5年も険しい道のり

2期目の黒田日銀で想定される4つのシナリオ~次の5年も険しい道のり

要旨

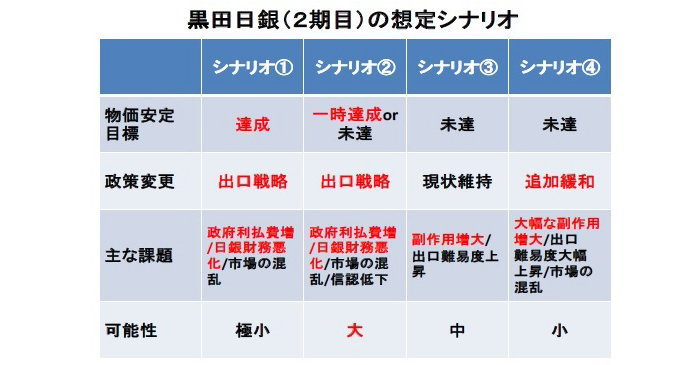

政府から提示された黒田日銀総裁を再任する国会同意人事案は承認されることがほぼ確実な情勢にある。2期目の黒田日銀で想定される物価・金融政策のシナリオを考えた場合、大きく4つのシナリオが考えられる。まず、日銀が目指すシナリオは、「2%の物価安定の目標を早期に達成し、金融緩和の出口戦略に移行する」というものだが、2%の物価上昇を維持するというシナリオの実現可能性は極めて低い。また、仮に目標を達成しても、出口戦略の円滑な実行という課題が残る。市場が混乱や日銀の財務悪化が懸念されるほか、利払費が増加することになる政治からの反発も起こり得る。二つ目のシナリオは、「(厳密には)物価安定目標を達成していない状況で日銀が出口戦略に移行する」というもので、実現可能性が最も高い。好条件が揃うことで一時的に2%を達成し、日銀がその機会に出口戦略へと舵を切ることは十分有り得る。また、副作用が許容できないほど顕在化した場合なども、達成前に出口に向かう可能性がある。その際の課題は、上記のほか、日銀の信認低下が挙げられる。三つ目のシナリオは、「物価安定目標未達の状況が続き、日銀が出口に至らない」というもの、そして最後のシナリオは、出口に至らないばかりか、「物価の下振れリスクが高まり、日銀が緩和を拡大する」というものだ。ただし、現実的な緩和余地は乏しいと考えられるため、後者の可能性は高くはないだろう。仮にこれらのシナリオとなった場合の課題は副作用の増大と出口の難易度上昇になるが、後者では緩和を拡大するだけに、抱える問題も大きくなる。

つまり、黒田日銀の次の5年で想定されるシナリオは、程度に差はあるものの、いずれも険しい道のりになる。また、それぞれのシナリオに至る前段階でも、副作用を抑制するため政策の調整や出口戦略の説明が必要になる可能性が高い。市場の混乱をいかに防ぎながら実施するか、これまで以上に、日銀の市場との対話力が問われることになる。

トピック:2期目の黒田日銀で想定される4つのシナリオ

2月16日、政府は4月8日に任期満了を迎える黒田日銀総裁を再任する国会同意人事案を提示した。衆参ともに与党が過半数を占めているため、承認されることがほぼ確実な情勢にある。そうなれば、現在5年が経過した黒田体制の日銀にさらに5年(2018年4月から2023年4月)の任期が加わることになる(*1)。1期目(2013年3月から現在までの5年)終了の節目を迎えることを受けて、2期目の黒田日銀において想定される様々な物価・金融政策のシナリオとその可能性、課題について考える。

———————————-

(*1)もし黒田総裁が任期途中において自発的に退任すれば、この限りではない。

———————————-

1期目の評価:効果は認められるが目標は遠く、副作用も目立ってきた

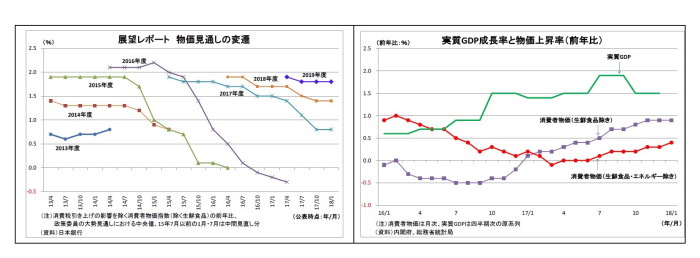

まず、黒田日銀の1期目を振り返ると、苦難の連続であったと言えるだろう。黒田氏が総裁に就任した直後の2013年4月に日銀は「量的・質的金融緩和」を電撃的に導入、2%の物価安定の目標を、「2 年程度の期間を念頭に置いて、できるだけ早期に実現する」とコミットしたが、物価は伸び悩み続け、その後6度にわたって目標達成時期を後ろ倒しすることになった。この間、金融政策についても、量的・質的緩和の拡大(2014年10月)、マイナス金利の導入(2016年1月)、ETF買入れ増額(同年7月)、長短金利操作の導入(同年9月)とたびたび拡大・変更を迫られた。

現在、日銀は2%の物価安定目標の達成時期を「2019年度頃」としているが、直近2018年1月の消費者物価上昇率は生鮮食品を除くベースで0.9%、さらにエネルギー除くベースでは僅か0.4%に留まっている。物価が持続的に下落するデフレの状況からは脱しているものの、目標には未だほど遠い状況だ。

日銀の大規模な金融緩和が円安・株高を加速させ、景気・物価に対してプラスの効果を及ぼしたことは否定しないが、少なくとも最大の目標である物価に関しては、十分な成果を得られていない。

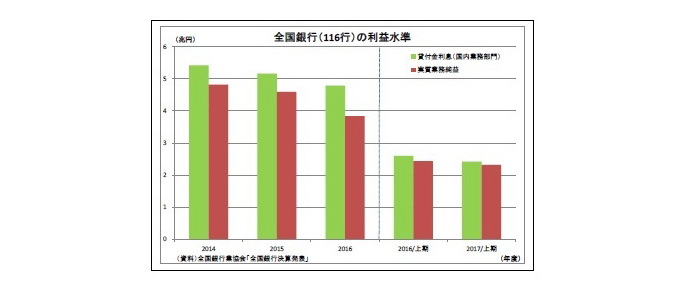

一方、大規模緩和の副作用はだんだんと目立ってきた。具体的には、債券市場の機能低下や金融商品の販売停止など多々見受けられるが、とりわけ気がかりなのが金融機関収益の圧迫だ。全国銀行の利益水準を見ると、大規模緩和に伴う金利低下を受けて貸出利回りが低下したことで減益が続いている。そうした中で、一部銀行では手数料引き上げの動きが出てきた。また、収益性の乏しくなった国債を手放し、外国証券等のリスク性資産にシフトしたことで、損失を抱えることになった銀行も散見される。今後も収益が過度に圧迫されれば、日銀自身も指摘しているとおり、金融仲介機能に悪影響を与える可能性が出てくる。

2期目で想定される4つのシナリオ

次に、2期目の黒田日銀の5年間で想定されるシナリオを考えると、大きく分けて4つのシナリオが考えられる。

<シナリオ①>

まず、日銀が目指すシナリオは、「2%の物価安定の目標を早期に達成し、金融緩和の出口戦略に移行する」というものだが、その実現可能性は極めて低い。なぜなら、物価安定の目標は単に物価上昇率が2%に到達するのみならず、安定的に持続させることを目指しているためだ。長年低成長とデフレが続き、企業や家計の成長期待低く、デフレマインドが根強く残る日本において、2%の物価上昇率を安定的に維持するのはそもそも至難の業であり想定し難い。しかも日本の財政は厳しく、常識的に考えれば今後の拡大余地は乏しい。

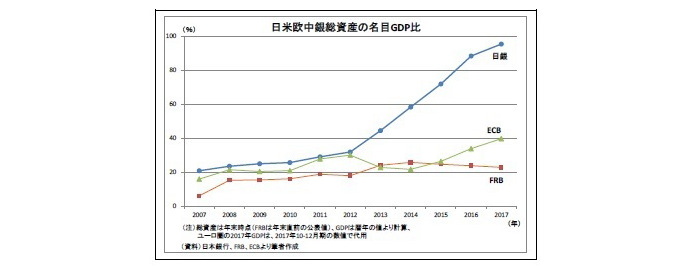

なお、仮に物価安定目標を達成したとしても、まだ課題は残る。それは出口戦略の円滑な実行だ。短期決戦型の大規模緩和を導入し、さらに拡大したうえで長期に続けたため、緩和の規模感を示す日銀の総資産(対GDP比)は主要国の中で突出している。従って、出口戦略の難易度も欧米に比べて格段に高くなるだろう。

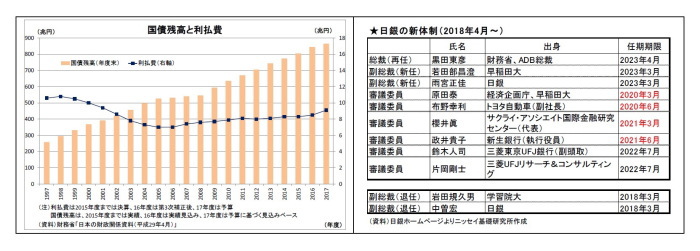

日銀は金融市場に直接的に大きく関与しているため、出口局面で市場が混乱するリスクも相応に高い。また、利上げする際には、膨大に積み上がった日銀当座預金に対して日銀が政策金利見合いの利息を払う必要が出てくるため、利上げのペースによっては日銀の収支・財務が大きく悪化する懸念がある。さらに、政治からの反発も起こり得る。日銀の緩和終了に伴う金利上昇は日本の財政に大きな影響を与えるためだ。1998年以降、日本の国債残高がほぼ3倍に増加するなか、この間の政府の利払費が横ばい未満で留まっているのは、日銀の大規模な金融緩和が寄与したためだ。今後、高齢化によってますます歳出増加圧力が高まるなかで、日銀の出口戦略によって金利上昇が始まれば、ただでさえ重い政府の財政負担はさらに重くなることになる。出口時点の政権のスタンスにもよるが、口先介入や日銀審議委員の人事を通じて、政府が緩和的状況の継続を促してくる可能性も排除できない。

<シナリオ②>

二つ目のシナリオは、「(厳密には)物価安定目標を達成していない状況で日銀が出口戦略に移行する」というものだ。このシナリオの可能性が最も高く、メインシナリオと考えている。

既述のとおり、日本にとって2%の物価上昇を持続することは難しいが、好条件が揃うことで一時的に2%を達成し、日銀がその機会を逃さずに出口戦略へと舵を切ることは十分有り得る。また、2%という目標の高さを実感した日銀が、目標を明示的に引き下げることはないにせよレンジ化したり、複数目標として総合評価化したりすることを通じて実質的に目標を切り下げ、その達成を以って出口戦略を開始する可能性もある。物価面以外では、緩和の副作用が許容できないほど顕在化した場合も、「経済・物価・金融情勢を総合的に勘案した」という整理で、目標達成前に出口に向かう可能性がある。

その際の課題としては、シナリオ①に挙げた日銀財政悪化、政府の利払費増加、金融市場の混乱に加え、日銀の信認低下が挙げられる。目標を達成できていないにもかかわらず緩和を手仕舞いすることになるため、その後のコミットメントへの信頼性が低下し、金融政策の効果が低減する懸念がある。

<シナリオ③>

三つ目のシナリオは、「物価安定目標未達の状況が続き、日銀が現行政策を長期に続ける(すなわち、次の5年も出口戦略を開始しない)」というものだ。日銀があくまで現行目標の達成にこだわり続ければ、このシナリオの蓋然性が高まる。

その際は、出口戦略に移行しないため、金利上昇に伴う日銀の財政悪化や政府の利払負担増などは起こらないものの、超低金利が長期化することで金融システム等に対する副作用が増大することになる。また、出口のタイミングを遅らせることで、いずれは避けられない出口戦略の難易度はますます高まることになる。

<シナリオ④>

最後のシナリオは、次の5年でも出口に至らないばかりか、「物価の下振れリスクが高まり、日銀が緩和を拡大(追加緩和を実施)する」というものだ。今後も大幅な円高が進行したり、海外経済の悪化などを受けて景気後退の兆しが出てきたりすれば、このシナリオの可能性が出てくる。

ただし、金利を下げすぎると効果がないばかりか副作用が強まることは日銀内でも広く認識されているとみられ、ハードルは高い。また、金利引き下げ以外の緩和策は、政府と一体となってのヘリコプターマネーや外債購入といった劇薬ばかりしか残っていないと考えられるため、このシナリオの可能性は高くはないだろう。

仮にこのシナリオとなった場合の課題は、シナリオ③同様、副作用の増大と出口戦略の難易度上昇になるが、緩和を拡大するだけに、シナリオ③に比べて、抱える問題も大きくなる。

以上のとおり、黒田日銀の次の5年で想定されるシナリオは、程度に差はあるものの、いずれも険しい道のりになる。

また、今後も長期戦になることは避けられないだけに、それぞれのシナリオに至る前の段階でも、副作用を抑制するために金利の小幅上昇やETF買入れの減額といった政策の調整が必要になる可能性が高い。出口戦略の説明も必要になるだろう。金融市場の混乱(円高・株安等)をいかに防ぎながら実施するか、という点も今後の日銀の課題になってくる。これまで以上に、日銀の市場との対話力が問われることになる。

日銀金融政策(2月):政府が次期日銀正副総裁人事を提示

(日銀)現状維持

2月は金融政策決定会合が予定されていない月であったため、必然的に金融政策は現状維持となった。次回会合は3月8~9日に開催される予定。

2月16日に、政府は4月8日に任期満了を迎える黒田総裁を再任する国会同意人事案を提示した。同時に、3月19日に任期満了を迎える両副総裁の後任に、雨宮正佳日銀理事と若田部昌澄早稲田大教授を充てる人事案を示した。雨宮氏は長年金融政策の企画・立案に携わってきた「日銀のエース」、若田部氏は金融緩和の拡大を唱える「リフレ派の論客」と目されている。本日から来週8日にかけて衆・参議院で所信聴取が行われ、今月中旬までに本会議での採決が行われる見通し。

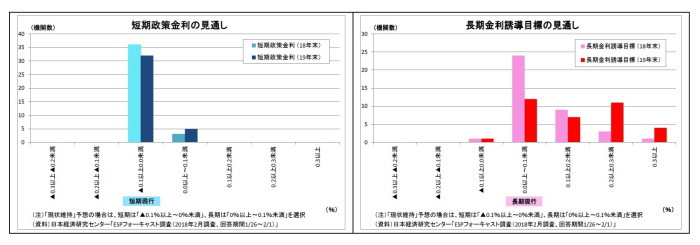

今後の金融政策については、物価目標の達成が見通せない状況が続くため、長期にわたり現行緩和の維持が続くと予想している。なお、現行の枠組みのなかで副作用を抑制するために日銀はいずれ小幅な金利上昇を促す調整を行うとの予想に変更はないが、最近の円高進行を受けて実施のハードルが上がった。調整のタイミングは後ズレし、少なくとも年末頃までは金利上昇を許容しないだろう。ETF買入れについても減額に踏み切りにくくなり、しばらく現状維持を続けざるを得ない。

なお、今回の日銀正副総裁人事は、当面の金融政策には大して影響を及ぼさないだろう。黒田総裁以下、日銀執行部の大半が現行政策の維持を支持してきたなかで、黒田総裁の再任と雨宮理事の副総裁昇格が決まったことで、現行政策の連続性が担保される。

ただし、若田部新副総裁の対応は不透明要因になる。同氏は現行政策には関わっていないうえ、直近まで追加緩和を主張してきた。今後、毎回反対することは考えにくいが、大幅な円高や景気後退懸念が高まる際に、追加緩和を積極的に主張する可能性がある。また、副作用よりも効果を重視し、緩和の縮小や出口戦略開始の判断を遅らせる方向に影響を与えるということも考えられる。

金融市場(2月)の振り返りと当面の予想

10年国債利回り

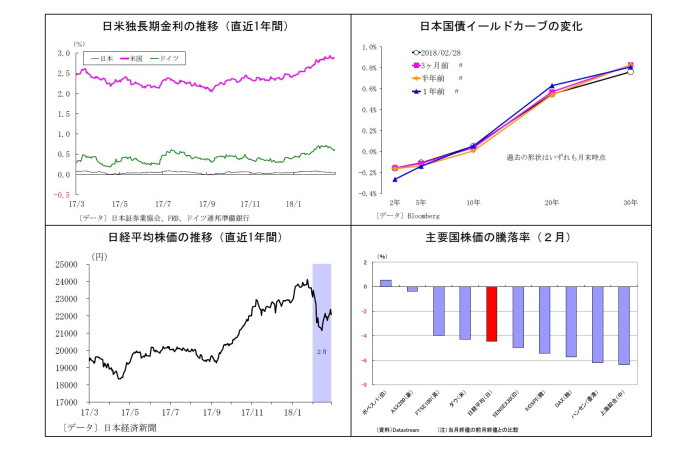

2月の動き 月初0.0%台後半でスタートし、月末は0.0%台半ばに。

月初、米金利上昇の波及により0.1%の節目に接近したが、日銀による国債買入れ増額と指し値オペ実施を受けてやや低下。その後は米金利上昇による金利上昇圧力と、(米金利上昇による)世界的な株安に伴う金利低下圧力が拮抗し、0.0%台後半での膠着した推移となる。以降も円高の進行、日銀正副総裁人事の国会提示を受けて緩和縮小観測が後退し、16日には0.0%台半ばへと低下。さらに月の下旬には年度末を控えた機関投資家による債券需要の高まりを受けて、0.0%台前半へと低下。月末はやや戻り、0.0%台半ばで終了した。

当面の予想

今月に入っても、年度末を控えた機関投資家による債券需要が強いなか、トランプ政権による鉄鋼・アルミの輸入制限措置導入表明を受けたリスク回避の高まりで金利は低下し、足元は0.0%台前半で推移している。今後もしばらく株価下落や米保護主義に対する市場の警戒が続くことが、長期金利の抑制に働く可能性が高い。当面は0.0%台前半から半ばでの推移が予想される。

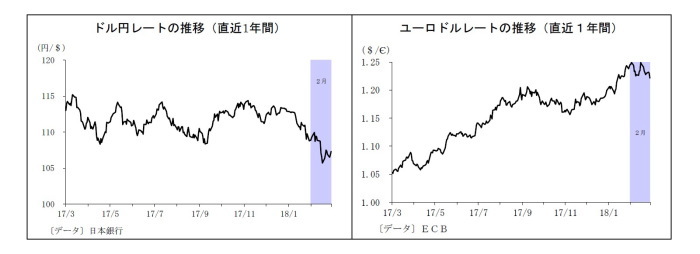

ドル円レート

2月の動き 月初109円台前半でスタートし、月末は107円台前半に。

月初、米国の3月利上げ観測や日銀の指値オペ実施を受けてドルがやや買い戻され、5日に110円を回復したが、雇用統計を受けた米金利上昇発の世界的な株安でリスク回避の円買いが発生し、6日には108円台後半に下落。以降はしばらく108円台~109円台での推移となったが、リスク回避地合いの中で米国の財政赤字拡大、悪い金利上昇が意識されてドル売りが加速し、16日には105円台後半まで下落した。一方、その後は株安の一服やパウエル新FRB議長の議会証言を控えたポジション調整からややドル高となり、107円を挟んだ一進一退の展開に。月末はパウエル議長の議会証言でタカ派的な発言が目立ったことでドルがやや買い戻され、107円台前半で終了した。

当面の予想

今月に入り、トランプ政権による鉄鋼・アルミの輸入制限措置導入表明を受けてリスク回避の円買いが進み、足元は105円台後半で推移している。今後もしばらく株価下落や米保護主義に対する市場の警戒が続くことで、円高圧力の強い状況が続きそうだ。米国のファンダメンタルズが崩れない限り、市場が落ち着いた段階でドルが戻りを試すと見ているが、しばらく時間がかかりそうだ。少なくとも、今月21日のFOMCを通過するまでは、神経質な展開が予想される。

ユーロドルレート

2月の動き 月初1.24ドル台後半からスタートし、月末は1.22ドル台前半に。

月初、1.24ドル台で推移した後、世界的な株安を受けてドル買いユーロ売りが進み、6日に1.23ドル台へ、8日には1.22ドル台に下落した。その後は株安一服を受けてユーロが買い戻され、15日には1.24ドル台後半となったが、ポジション調整的なユーロ売りや米景気への強気の見方が示されたFOMC議事要旨を受けたドル買いにより、21日には1.23ドル付近へ戻る。月末はパウエルFRB議長の議会証言を受けてドルがやや買われ、1.22ドル台前半で終了した。

当面の予想

今月に入り、米長期金利がやや低下したことを受けてドルが売られ、足元は1.22ドル台後半で推移している。最近のユーロはリスク選好通貨の色彩を帯びており、リスク回避局面ではドルに対して売られやすい(ちなみにその際に円はドル以上に買われやすい)。今後も世界的な株価下落等に対する市場の警戒が続くとみられ、当面ユーロドルの上値が重い状況が続きそうだ。目先の焦点は、3月4日に行われるイタリア総選挙の行方と同日に判明する独連立政権樹立を問うSPD党員投票の結果だ。イタリア、ドイツの政局混乱をもたらす結果となれば、ユーロはもう一段下落すると見込まれる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・不動の日銀、次の見どころは?~金融市場の動き(11月号)

・導入から1年、イールドカーブ・コントロールの評価~金融市場の動き(9月号)

・日銀は物価目標の位置付けを再考すべき~金融市場の動き(7月号)

・中国経済の見通し:注目される4つの視点と今後の行方

・必要な道路インフラ投資を決定できない米国議会-注目される道路インフラ投資、ただし、今後も厳しい道のり

Source: 株式投資

{$inline_image}