不動産投資の解説に頻出するROIとは?

不動産投資の解説に頻出するROIとは?

不動産投資の本やコラムでよく出てくる「ROI(投資利益率)」というキーワードがあります。一見すると難しそうですが、基本を押さえれば簡単に理解でき、投資やビジネスのさまざまなシーンで役立ちます。これを機会にしっかり覚えて、不動産投資に役立てましょう。

投資全般、ビジネスで広く使われる「ROI」

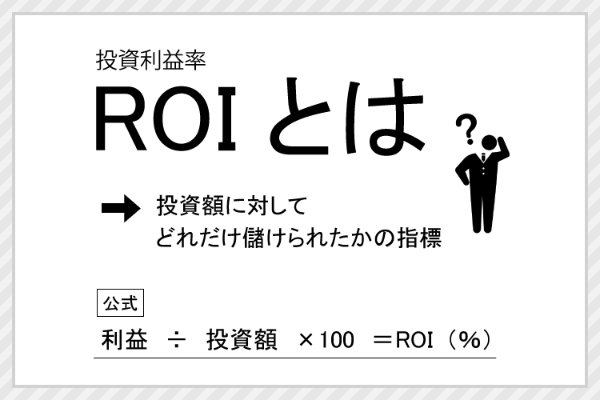

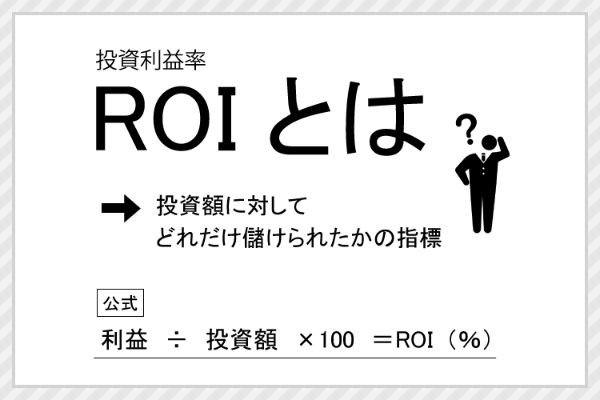

あらゆる投資の成功ポイントは、投下した資金に対して「いかに効率的にレバレッジをかけるか」に尽きます。この効率性を表す指標が「ROI(投資利益率:Return On Investment)」です。ROIを出すための公式は次のとおりです。

利益÷投資額×100=ROI(%)

ROIが高いほど、少ない手持ち資金で大きなリターンが得られます。ROIは不動産投資をはじめ、投資全般で使われる考え方です。ビジネスでもよく使われます。例えば、1,000万円の予算でプロモーションを行い、2,000万円の利益が出たらROIは200%になります。

利益2,000万円÷投資額1,000万円×100=200%

ROIは、「何%以上ないといけない」という類の指標ではありません。また、期間も特に決まっていません。1年間の投資活動のROIを出すこともあれば、1週間のプロモーションのROIを出すこともあります。自由度の高さがROIの特徴です。

ROIを使えば不動産投資のポイントが分かる

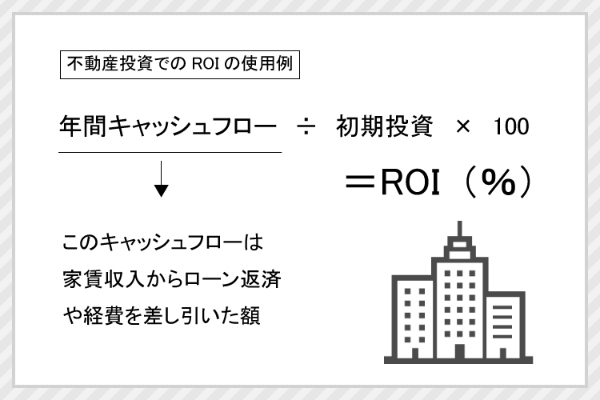

ROIは、不動産投資でもさまざまな使い方がありますが、よく使われるのは「年間キャッシュフロー(もうけ)と初期投資」の比較です。その場合は、先ほど紹介した公式を応用します。

年間キャッシュフロー÷初期投資×100=ROI(%)

ちなみに、ここでいう年間キャッシュフローは、家賃収入からローン返済や諸費用を差し引いた利益で計算するのが一般的です。

例えば、この公式に「年間キャッシュフロー40万円、初期投資200万円」を当てはめてみると、このようになります。

年間キャッシュフロー40万円÷初期投資200万円×100=20%

このペースでいくと、2年目のROIは40%、3年目は60%と毎年プラス20%で推移していきます。そして、ROIが100%に到達するのは5年目ということが分かります。ROIが100%ということは、初期投資の金額が回収できたということです。

年間キャッシュフローは40万円のままで、初期投資を200万円から半分の100万円に減らすと、ROIはどのように変化するでしょうか。公式に当てはめてみます。

年間キャッシュフロー40万円÷初期投資100万円×100=40%

キャッシュフローをそのままにして、初期投資を半分に減らすとROIが倍になりました。このペースを刻めば、2年半で初期投資を回収できることになります。つまり、不動産投資を効率的に行うには、「初期投資をいかに減らすか」がポイントということです。初期投資が少ないほど、資金の回収期間が短くなります。

手持ち資金はストックして他の投資へ回す

ROIが高いほど、キャッシュフローが大きくなり、その投資はうまくいっていることになります。したがって、不動産投資で成功しているオーナーは、少しでも初期投資を減らし、ROIを高めようと考えます。

不動産投資でROIを高める有効な方法は、ローンの融資率を高くすることです。ROIの数値が高くなるのは全額をローンでまかなうフルローンなどの自己資金が少ないときです。手元に残る現金と初期投資額が同額になれば、ROIは100%になります。ROIが10%と仮定したとき、10年で自己資金が回収できる計算になります。

このように考えていくと、マイホームローンと不動産投資ローンの本質が違うことがよく分かります。手持ち資金がある場合、初期費用(頭金)を多くすれば、払う利子が少なくなり一見、得なように見えます。しかしながら、不動産投資ではROIという指標が出てくるため、他の投資に回すために「手持ち資金はストックする」という考え方がセオリーになります。(提供:RENOSY)

Source: 株式投資